La semana pasada, por invitación del presidente Nicolás Maduro, un grupo de financistas internacionales viajó a Caracas para comenzar lo que se ha denominado la reestructuración de la deuda más complicada del mundo, también una de las más grandes y ciertamente una de las más extrañas.

En una ciudad capital azotada por la tasa de homicidios más alta del mundo, los inversores se apostaron en un edificio que parece una torta de helado frente al Palacio Presidencial. Aumentando la irrealidad de una economía socialista apuntalada por las reservas de petróleo más grandes del mundo pero mal administrada hasta casi el colapso, el gobierno extendió una alfombra roja para sus huéspedes y colocó una guardia ceremonial.

Venezuela busca una solución de “ganar-ganar” para todos, dijo a los inversionistas el vicepresidente Tareck El Aissami. El país continuaría sirviendo sus $ 150 mil millones de deuda externa, destacó el militante socialista de 43 años, aunque las agencias calificadoras emitieron una serie de notificaciones de impagos incluso mientras hablaba. El discurso terminó media hora más tarde. Los participantes se fueron con regalos -café y chocolates finos- pero ninguno sabía más que antes. El gobierno, mientras tanto, declaró que la reunión fue un éxito.

“Todos estamos tratando de descubrir si hay un método para la locura venezolana”, dice Peter West, de la boutique de asesoramiento EM Funding. “Si está un poco confundido. . . no se sienta mal “, agregó Russ Dallen de Caracas Capital, un especialista en deuda de Venezuela.

En parte, la confusión proviene por la complejidad de las deudas de Venezuela, que han sido emitidas por varias entidades, con cláusulas legales variadas, en múltiples partes. Debe $ 64 mil millones a los tenedores de bonos, más de $ 20 mil millones a los aliados de China y Rusia, $ 5 mil millones a los prestamistas multilaterales como el Banco Interamericano de Desarrollo y decenas de miles de millones a los importadores y compañías de servicios que mantienen a la importante industria petrolera bombeando y al régimen a flote.

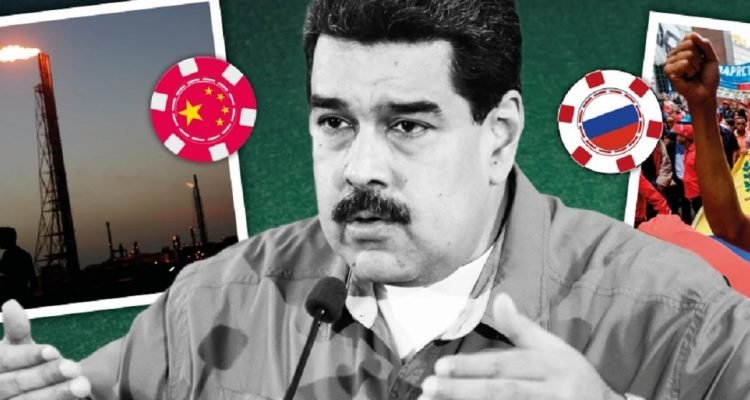

En su mayoría, sin embargo, la incertidumbre resulta de la noción de que Venezuela se ha embarcado en un “plan de reestructuración” clásico. Caracas no está comenzando un ejercicio calisténico en el reperfilado de la deuda, su sostenibilidad y otras medidas técnicas que normalmente marcan los trabajos de deuda soberana. Más bien ha comenzado un sombrío juego de póquer, sin límites en las apuestas.

Con la excepción de los tenedores de bonos, para los otros cinco jugadores sentados alrededor de la mesa, el gobierno, la oposición, los EE. UU., Rusia y China, el premio va más allá del dinero.

“Es un juego complejo con muchos jugadores, lo que podría llevar a un mal resultado”, dice Robert Kahn, ex miembro del Fondo Monetario Internacional y veterano de crisis de deuda soberana. “Además, muchos de los jugadores no conocen ni entienden los incentivos de los demás”.

El gobierno simplemente quiere sobrevivir. Teme que los tenedores de bonos, que solo quieren que se les pague, puedan embargar sus cargas petroleras exportadas en caso de incumplimiento, lo que excluiría a Caracas de su única fuente de ingresos. Luego están los superpoderes. Washington quiere restringir a un régimen cada vez más corrupto, implicado en el tráfico de drogas a nivel mundial, que cuenta con $ 15 billones de reservas de petróleo a solo tres horas de vuelo de los Estados Unidos.

Moscú, mientras tanto, busca reducir la angustia de Caracas a un punto de apoyo más fuerte en las Américas. Los intereses de China son más comerciales: después de haber prestado $ 60 mil millones a Caracas en la última década, quiere un acceso continuo a las vastas reservas energéticas de Venezuela.

Agregar complejidad son las reglas de la casa; pero puede que no haya ninguna. Todos los bonos extranjeros de Venezuela se rigen por la ley de Nueva York. Pero la presencia de Rusia y China en la mesa complica aún más una reestructuración que, en parte, se llevará a cabo fuera del FMI o del Club de Acreedores de París.

Luego está el hecho de que los dos venezolanos a cargo del proceso, el señor El Aissami y el ministro de economía Simon Zerpa, están sancionados por los EE. UU. por presuntos delitos de tráfico de drogas y abusos contra los derechos humanos. Su designación es la señal más clara de que Caracas se imagina operando en un universo jurídico paralelo, al igual que en un juego de póquer.

Una de las pocas cosas que está clara en este ejercicio de bluffers (engaños) es que Venezuela ya no puede pagar sus deudas. Hace diez años, en medio del auge de los precios de las materias primas, Venezuela disfrutó de una ganancia inesperada de petrodólares por un valor estimado de 1 millón de millones de dólares. Cuando Wall Street ofreció la posibilidad de aún más dinero, Caracas emitió más de $ 50 mil millones en bonos. Junto con los préstamos chinos y otros préstamos, esto cuadruplicó la deuda externa en 10 años. Gran parte del dinero fue desperdiciado o robado, hasta unos $ 300 mil millones, según algunos ex ministros. Ahora Caracas se ha quedado sin fondos.

Las reservas internacionales rondan los $ 10 mil millones, cerca del mínimo en 20 años. Las importaciones se han aplastado en un 85 por ciento en cinco años, mucho peor que el programa más austero del FMI. La tasa de cambio del mercado negro se ha disparado a 7.000 veces la tasa oficial, y la producción diaria promedio de petróleo, la única fuente de divisas, se ha reducido en un 20 por ciento respecto del año pasado.

Y definitivamente Venezuela cayó en hiperinflación el mes pasado, con los precios subiendo más rápido que el 50 por ciento. Ninguna economía puede sobrevivir a la hiperinflación por mucho tiempo, y solo un régimen político lo ha hecho: El Zimbabue de Robert Mugabe, al menos hasta la semana pasada. Con el incumplimiento de la deuda en las tarjetas, un cambio también puede venir a Venezuela.

Ciertamente eso es lo que espera la oposición. Aunque maltratada y dividida, tiene una carta potencialmente fuerte para jugar. Las recientes sanciones impiden que las instituciones estadounidenses tramiten las emisiones de deuda venezolana refinanciadas, lo que hace que la reestructuración de la deuda que Caracas busca sea imposible. La única excepción es si la deuda está autorizada por la Asamblea Nacional controlada por la oposición.

En teoría, esto abre la posibilidad de una negociación política que podría llevar a un cambio más profundo. La oposición podría aprobar una refinanciación de la deuda. A cambio, el gobierno permitiría elecciones presidenciales libres, justas y supervisadas internacionalmente el próximo año, que la oposición y sus partidarios, como Estados Unidos y la Unión Europea, esperan que gane.

“No está claro que se pueda lograr algo parecido a una reestructuración de la deuda bajo el régimen actual, al menos en ausencia de un acercamiento entre el gobierno de Maduro y la Asamblea Nacional”, dice Lee Buchheit, socio principal de Cleary Gottlieb y experimentado abogado de reestructuración de deuda soberana.

Sin embargo, si el gobierno está preocupado, hasta el momento muestra pocas señales de tensión. “Somos la gran esperanza de un pueblo que ha esperado durante siglos”, exhortó Maduro de manera característica la semana pasada. Tal despreocupación aparente puede deberse a la irrealidad generalizada que a menudo se apodera de los regímenes dictatoriales. Pero también hay buenas razones por las cuales el Sr. Maduro siente que puede llamar a engaño a los Estados Unidos, la oposición y a los tenedores de bonos.

Aconsejado por los oficiales de inteligencia cubanos, a su vez instruidos por los soviéticos, el dominio de Maduro sobre el país es orwelliano. Además de la Asamblea Nacional, todas las instituciones están bajo su control, incluidos el Tribunal Supremo, los medios de comunicación, la autoridad electoral y el ejército.

La comida es escasa, y gran parte de lo que está disponible se dispensa a través de un programa estatal subsidiado que el Sr. Maduro puede usar para coaccionar al apoyo público. La oposición está exhausta después de que las protestas masivas de este año no produjeron ningún cambio, a pesar de más de 100 muertes. Una “oposición fiel”, cooptada por el gobierno, incluso está emergiendo.

“Todo esto deja al presidente Nicolás Maduro en una posición cómoda”, escribió Risa Grais-Targow, consultora de riesgos de Eurasia, en una nota a los clientes la semana pasada. Esto “reduce significativamente las posibilidades de cambio de régimen”, escribió.

De hecho, esta puede ser la razón por la cual el Sr. Maduro inició las conversaciones sobre la deuda. Incluso el incumplimiento no necesariamente deletrea el final. Podría usar los $ 9 mil millones de pagos de la deuda que de otro modo vencen en 2018 para duplicar los niveles de importación actuales, lo que aumentaría sus posibilidades en las elecciones presidenciales del próximo año. Los asesores legales, contratados por Caracas, trabajarían para trabar los reclamos de los inversionistas en los tribunales.

“El gobierno nunca va a negociar hasta que sienta que esa es su mejor opción”, dice un funcionario de inteligencia occidental cercano a la situación. “Y ese momento aún no ha llegado”.

Tampoco, de hecho, tiene un incumplimiento de pago formal. Caracas continúa pagando a los tenedores de bonos, aunque de manera irregular, en parte gracias a la generosidad de Moscú y Pekín.

La semana pasada, Rusia reestructuró su deuda bilateral de $ 3.5 mil millones con Venezuela, liberando recursos para que Caracas pague a otros acreedores. China, aunque reacia a aumentar su exposición de aproximadamente 20.000 millones de dólares en Venezuela, también parece preferir el status quo político.

“Venezuela es un atolladero para China”, dice Margaret Myers, una experta en China del Diálogo Interamericano en Washington. “Pero la sensación general es que desembolsará otros $ 4 mil millones más o menos a Venezuela este año a través de su fondo de empresas conjuntas, aunque no va más allá de eso”.

Esto promete ser un juego de póquer agotador. Pero al final habrá un ajuste de cuentas. La hiperinflación venezolana y la continua caída en la producción de petróleo se encargarán de eso. Tampoco Moscú y Pekín reestructurarán indefinidamente sus deudas, mientras que los inversores en bonos seguirán cobrando. Cuando llegue ese momento, los otros jugadores tendrán que “jugarse todas o retirarse”

Estados Unidos puede subir las apuestas primero. Puede aumentar la prohibición de viajar y la congelación de activos de los funcionarios. También puede emitir sanciones secundarias contra las compañías petroleras rusas y los bancos chinos que negocian con Venezuela, tal como lo ha hecho con las compañías que comercian con Corea del Norte. La mayor sanción de Washington sería la “opción nuclear” de prohibir los 600,000 barriles por día de petróleo importado de Venezuela. El presidente argentino, Mauricio Macri, sugirió que Latinoamérica respaldaría tal medida.

En cuanto a los tenedores de bonos, en algún momento pronto “tendrán que decidir si son pasivos o activos. Pasivo significa esperar para recibir propuestas de reestructuración del gobierno venezolano. Activo implicaría ir desarrollando sus propias propuestas “, dice Buchheit.

In extremis, eso significa usar órdenes judiciales para embargar cargamentos petroleros en caso de un impago acelerado. Si esa estrategia es exitosa, Maduro, quien la semana pasada fue acusado por su ex fiscal general de crímenes de lesa humanidad en La Haya, se enfrentaría a una oscura decisión.

Podría retirarse y escapar al exilio en Cuba, una salida ya sugerida por los diplomáticos latinoamericanos a La Habana. O, podría mantenerse firme y reprimir el creciente descontento social. El papel de los militares sería clave: siguen siendo leales al señor Maduro, hasta que no lo son, como ha demostrado Zimbabue.

La mesa de paño verde está montada, las apuestas están hechas. La jugada será dura, pero los resultados serán potencialmente enormes. Eso es especialmente cierto para los inversionistas dispuestos a librar el tipo de batalla que produjo ganancias desmesuradas para varios fondos buitres que se endeudaron en la reestructuración de bonos de Argentina por valor de 100.000 millones de dólares y luego demandaron el reembolso total a la par. Alguien va a hacer una apuesta.

“En última instancia, va a haber más dinero hecho en Venezuela que incluso en Argentina”, dice Hans Humes, director de Greylock Capital, que está formando un comité de inversores. Es probable que las consecuencias geopolíticas y humanitarias sean aún mayores.

Vía LaPatilla.com