Publicado por: SEPCO COLOMBIA

www.sepcocolombia.com.co

Este informe fue preparado por la Administración de Información de Energía de EE. UU. (EIA), la estadística y agencia analítica dentro del Departamento de Energía de EE. UU. Por ley, los datos, análisis y pronósticos de EIA son independiente de la aprobación de cualquier otro funcionario o empleado del gobierno de los Estados Unidos. Las vistas en este informe, por lo tanto, no debe interpretarse como una representación de los del Departamento de Energía de EE. UU. u otras agencias federales.

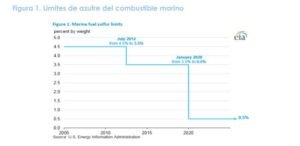

Con una fecha efectiva prevista para el 1 de enero de 2020, la nueva Organización Marítima Internacional (OMI) Las reglamentaciones (OMI 2020) limitan el contenido de azufre en los combustibles marinos que utilizan los buques oceánicos al 0,5% por peso, una reducción del límite anterior del 3,5% establecido en 2012. La OMI adoptó el plan para Este cambio de política en 2008 y en 2016 reafirmó una fecha de implementación de 2020. El cambio en azufre Límites tiene amplias repercusiones para las industrias mundiales de refinación y transporte marítimo, así como para Oferta, demanda, flujos comerciales y precios del petróleo. Las industrias de envío y refinación ya han comenzó a hacer preparativos e inversiones en diversos grados para acomodar las regulaciones de la OMI 2020. A medida que se acerca la fecha de implementación para el límite de 0,5% de azufre, la información energética de EE. UU. La Administración (EIA) espera que los cambios en los precios de los productos derivados del petróleo puedan comenzar tan pronto como a mediados o finales 2019. EIA anticipa que los efectos sobre los precios del petróleo serán más agudos en 2020, y los efectos sobre Los precios serán moderados después de eso. Sin embargo, las regulaciones afectarán la oferta, la demanda y el petróleo. El comercio fluye a más largo plazo.

EIA muestra los efectos de estas nuevas regulaciones tanto en la Perspectiva energética a corto plazo (STEO), publicada mensualmente, y el Informe anual de energía 2019 (AEO2019), publicado en enero de 2019. Debido a IMO 2020 afectará a los mercados petroleros a lo largo de varios años, según el pronóstico STEO de EIA y las proyecciones AEO2019 percepciones complementarias sobre los efectos de las regulaciones.

Tanto STEO como AEO2019 se basan en las leyes y reglamentos vigentes. AEO2019 se centra en torno a un Caso de referencia basado en relaciones y modelos de equilibrio general que satisfacen la energía proyectada demanda bajo un conjunto de restricciones STEO proporciona datos pronosticados que se actualizan cada mes. EIA utiliza una

combinación de econométrica modelos basados en datos históricos para pronosticar dónde EIA anticipa que los mercados de energía se moverán en el próximo dos años. STEO se basa en datos históricos, tendencias a corto plazo y el juicio de los analistas para crear este pronóstico. Aunque STEO pronostica menos variables que la Perspectiva anual de energía, STEO La frecuencia de publicación permite a EIA incorporar desarrollos relacionados con la regla de la OMI más regularmente que AEO2019, que proyecta variables con una frecuencia anual hasta el año 2050. Además, Debido a que el STEO se publica mensualmente, EIA ajusta sus pronósticos continuamente para incorporar nuevos información.

Debido a que los pronósticos actuales de STEO terminan en diciembre de 2020, los datos en AEO2019 proporcionan los EIA proyecciones con información sobre cómo la OMI 2020 afectará a los mercados petroleros más allá de 2020. Además, AEO2019 tiene datos más detallados sobre operaciones de refinería, uso de combustible marino y costos de combustible que el STEO. Las proyecciones en la Perspectiva anual de energía se generan a partir de la estructuración altamente detallada de EIA modelos de equilibrio en su Sistema Nacional de Modelización Energética. La primera sección de este informe explica los hallazgos relacionados con la OMI 2020 de STEO y AEO2019 análisis. La segunda sección discute las incertidumbres que pueden afectar la forma en que los resultados reales desviarse de las previsiones y proyecciones de la EIA.

Sección I: Pronósticos y proyecciones de los efectos de la OMI Demanda de combustibles marinos.

A nivel mundial, las embarcaciones marinas son una parte crítica de la economía global, ya que mueven más del 80% del comercio mundial. por volumen y más del 70% en valor. Representan aproximadamente el 4% de la demanda mundial de petróleo (aproximadamente 4,3 millones de barriles por día (b / d) según la Agencia

Internacional de Energía). En los Estados Unidos, El consumo de combustible búnker (la mezcla de combustible que consumen los grandes buques oceánicos) es relativamente pequeño. participación de la demanda total de energía. En 2018, el consumo de combustible búnker de EE. UU. Representó alrededor del 3% del total uso de energía de transporte y solo el 2% del uso total de petróleo y combustible líquido de EE. UU. De los 4.3 millones de b / d de la demanda global del sector marino, alrededor del 10% de esas ventas se originaron en puertos de EE. UU. Esas

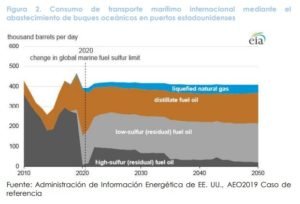

ventas de marina los combustibles en los puertos de EE. UU. representan las proyecciones de la demanda marina internacional AEO2019 (Figura 2).

Aceite residual: los hidrocarburos de cadena larga que quedan después de los hidrocarburos más ligeros y más cortos, como la gasolina y el diésel se han separado del petróleo crudo, actualmente representa el componente más grande de combustible bunker. Aunque los combustibles destilados, el otro gran componente del combustible búnker, tienen usos alternativos y los mercados fuera de los combustibles marinos, los aceites residuales tienen pocos otros mercados alternativos. Alrededor del 80% de La demanda total de combustible residual de EE. UU. es para abastecimiento de combustible marino. Por lo tanto, los pasos que los operadores de embarcaciones toman para cumplir con los nuevos límites de azufre de la OMI 2020 tienen implicaciones importantes para el uso de aceites

combustibles residuales en combustibles marinos, por el precio del combustible residual y sus competidores, y por las refinerías que producen fuel oil residual.

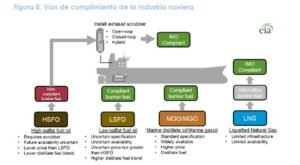

Los operadores de embarcaciones marinas tienen varias opciones para cumplir con los límites de azufre de la OMI 2020. Ellos pueden cambiar sus barcos a un combustible con bajo contenido de azufre que cumpla con las nuevas reglas de la OMI, lo que probablemente Aumentar la demanda de destilados y aceites residuales bajos en azufre. Otra opción es usar depuradores para eliminar contaminantes de los gases de escape de los barcos, lo que permite que los barcos sigan utilizando combustibles con mayor contenido de azufre. Operadores de embarcaciones También pueden cambiar sus barcos a combustibles no derivados del petróleo, como el gas natural licuado (GNL). En el AEO2019 Proyecciones de casos de referencia, la combinación de combustible de bunkering de buques marinos en alta mar en los Estados Unidos Los estados cambian significativamente debido a los nuevos límites globales de combustible de azufre. Las proyecciones AEO2019 y STEO sólo consideran las ventas de combustible búnker desde puertos dentro de los Estados Unidos. Estados Porque Estados Unidos es miembro de la OMI y de las autoridades portuarias y marítimas de EE. UU. actualmente hacer cumplir todas las regulaciones de la OMI, la tasa implícita de cumplimiento de los límites de azufre de la OMI para el Estados Unidos en el AEO2019 y STEO es 100%. Aunque el nivel de

cumplimiento con la nueva OMI los límites de azufre pueden variar globalmente, el AEO2019 (y el STEO) no hacen suposiciones explícitas sobre niveles de cumplimiento más allá de los Estados Unidos.

EIA proyecta que la proporción de fuelóleo residual con alto contenido de azufre consumido por el combustible búnker de los EE. UU. los mercados caen del 58% en 2019 al 3% en 2020, y luego se recuperan al 24% en 2022. A pesar de un reciente aumento de la instalación y los pedidos de los depuradores, el número de recipientes instalados con depuradores necesarios para continuar usando fuelóleo residual con alto contenido de azufre sigue siendo limitado. Como resultado, AEO2019 proyecta un gran pero breve aumento en la proporción de fuel oil destilado y fuel oil residual bajo en azufre en 2019 y poco después 2020. Una recuperación en el consumo de combustible residual con alto contenido de azufre impulsado por las instalaciones de depuración no ocurrirá hasta 2022 pero a niveles mucho más bajos que antes de la implementación de la regla 2020 de la OMI.

Después de 2023, el consumo de combustible residual con alto contenido de azufre disminuye a lo largo de la proyección del caso de referencia AEO2019, hacia abajo a una participación del 22% del combustible de búnker de buques marinos de los EE. UU. para 2025. En AEO2019, EIA proyecta que el aumentará la proporción de fuelóleo residual bajo en azufre que se consume en el búnker de buques marinos de los EE. UU. del 38% en 2020 al 43% en 2025. Del mismo modo, EIA proyecta que es necesario usar destilado en bajo contenido de azufre los combustibles para búnkeres aumentarán la participación del destilado en la demanda de búnkeres de EE. UU. del 36% en 2019 al 57% en 2020, aunque esta participación disminuye al 29% para 2025.

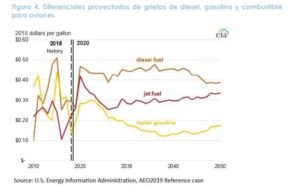

Fuera de los combustibles residuales y el destilado, STEO pronostica que el uso de GNL en el abastecimiento de combustible marino será limitado hasta 2020. Del mismo modo, el caso de referencia AEO2019 proyecta el uso limitado de GNL en los próximos cinco años, reflejando el alto costo inicial de desarrollo de infraestructura y la limitada infraestructura actual para acomodar el almacenamiento de GNL en los puertos de EE. UU. A medio y largo plazo, esta barrera de infraestructura disminuye, y la participación de GNL en el abastecimiento de combustible en los EE. UU. crece al 7% en 2030 y al 10% en 2050. A pesar de la participación relativamente pequeña del combustible búnker en los mercados mundial y estadounidense de combustibles líquidos, EIA espera un cambio en la demanda en el mercado mundial de combustible búnker de fuelóleo alto en azufre a combustible destilado bajo en azufre y fuelóleo bajo en azufre. Este cambio dará como resultado un cambio en los precios relativos de esos combustibles. EIA espera que cambio en la demanda para aumentar los precios mundiales de los productos de petróleo refinado de bajo y bajo contenido de azufre, como el diésel combustible, gasolina, combustible para aviones y fuelóleo con bajo contenido de azufre. Este cambio, a su vez, conducirá a una disminución en los precios de productos de petróleo refinado con alto contenido de azufre, como el fuelóleo con alto contenido de azufre. Esta prima de precio por bajo contenido de azufre los productos refinados serán más evidentes a nivel mayorista (refinería y terminal a granel) en forma de márgenes de refinación más altos para productos bajos en azufre como el diesel. Márgenes de refinación El precio que los consumidores pagan por los productos derivados del petróleo incluye tres componentes: el costo del petróleo crudo, el margen de refinación y el margen minorista (impuestos incluidos). El precio al por mayor del producto refinado es el costo del petróleo crudo más el margen de refinación. La causa principal de los cambios en el precio que pagan los consumidores Los productos derivados del petróleo son cambios en el precio del petróleo crudo. Los cambios en los precios del petróleo crudo pueden ocurrir por un razones de gran variedad, y cualquier cambio importante en el precio del petróleo crudo, ya sea mayor o menor, desde los niveles asumidos en STEO y AEO2019 darían como resultado diferentes precios finales mayoristas y minoristas de productos que las proyecciones de EIA.

Sin embargo, a corto plazo, los márgenes de refinación experimentarán la mayor cantidad de efectos en los precios debido a la OMI 2020. Debido a una mayor prima en los combustibles con bajo contenido de azufre, en el STEO, EIA espera que el combustible diésel los márgenes de refinación aumentarán de un promedio de 43 centavos por galón (gal) en 2018 a 48 centavos / gal en 2019 y a 65 centavos / galón en 2020. Después de 2020, EIA espera que los precios del combustible diésel se moderen a medida que el envío y Los sectores de refinación reaccionan a estas señales de precios. En AEO2019, EIA proyecta que los márgenes de refinación del diésel disminuirán gradualmente después de 2020 y promediará 39 centavos / gal en 2026

Operaciones de refinería y producción

El aumento en los márgenes de refinación de diesel impulsará a las refinerías estadounidenses a producir más combustible diesel. EIA espera Este aumento se produce de dos maneras: un aumento en los rendimientos de diesel y en el rendimiento general en las refinerías. Gran parte de la capacidad de refinación de EE. UU., Especialmente en la costa del Golfo de EE. UU., Tiene unidades aguas abajo que se actualizan aceites residuales en productos más valiosos y bajos en azufre como el diésel. Estas refinerías pueden procese económicamente aceites crudos más pesados y con mayor contenido de azufre que produzcan grandes cantidades de aceites residuales para procesamiento adicional, y estarán bien posicionados para abastecer el mercado mundial de combustible marino con combustible búnker de bajo contenido de azufre cuando la OMI 2020 entre en vigencia. A medida que los refinadores maximizan la producción de combustible diésel, STEO pronostica que los rendimientos de la refinería de combustible destilado aumentarán de un promedio de 29.5% en 2018 a 29.9% en 2019 y al 31.5% en 2020. A medida que disminuyan los márgenes de refinación de diésel, EIA proyecta que los rendimientos de diésel en las refinerías disminuirán También decaen. El aumento en los rendimientos de diésel en 2020, impulsado por el aumento de los márgenes de refinación de diesel, proviene en gran medida de alejarse de la gasolina del motor y el combustible residual. EIA pronostica que los rendimientos de gasolina caerán de un promedio de 47.0% en 2018 a promedios de 46.6% en 2019 y 45.6% en 2020. En STEO, rendimiento de combustible residual disminución de un promedio de 2.5% en 2018 a un promedio de 2.2% en 2020. Hasta 2025, los proyectos de EIA algunos vuelven a la producción de gasolina a medida que las diferencias de margen entre el diésel y la gasolina se reducen y El mercado vuelve a niveles históricos.

Además de cambiar la producción hacia el combustible diesel, también se espera que las refinerías aumenten su producción general. rendimiento de petróleo crudo. En STEO, EIA espera que los insumos brutos en las refinerías aumenten de un promedio de 17.3 millones de b / d en 2018 a un nivel récord de 17.8 millones de b / d (2.6% más) en promedio en 2020. Este aumento en los insumos brutos dará como resultado que la utilización de la refinería aumente de un promedio de 93.2% en 2018 a 93.2% a un promedio de 95.4% en 2020. Si se realiza, una tasa de utilización de 95.4% sería la más alta para los sectores de refinación de EE. UU. desde un récord de 95.8% en 1998. Una tasa de utilización superior al 95% probablemente ejerce presión sobre el sector de refinación de EE. UU. y podría ser sostenible sólo durante aproximadamente un año. En AEO2019, EIA proyecta que la utilización de la

refinería cae al 93.7% en 2021 y promedia el 92.9% de 2022–2025. Estados Unidos en general La capacidad de refinación solo aumenta ligeramente durante este período de tiempo.

Las capacidades de modelado de EIA no incluyen actualmente un modelo de refinación global detallado y completamente integrado. El Módulo del Mercado de Combustibles Líquidos en NEMS tiene una representación detallada del sector de refinación de EE. UU. Pero solo una representación general de los mercados mundiales de petróleo a través de curvas de importación y exportación. El aumento previsto en los márgenes de diésel para las refinerías de EE. UU. a partir de la OMI 2020 probablemente se replicará, variando grados, en márgenes de diésel

para refinerías en el resto del mundo. Cómo los refinadores en el resto del mundo responder a un aumento en los márgenes de diésel es incierto, y es posible que ellos también aumenten utilización, que luego reduciría el aumento en la utilización de la refinería de EE. UU. que EIA espera que ocurra. Está la posibilidad reduciría la

atracción de suministros de los Estados Unidos y causaría la utilización de las refinerías estadounidenses las tasas en 2020 serán inferiores a las previsiones de la EIA.

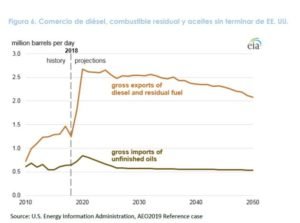

Comercio y diferenciales de crudo Estados Unidos representa una parte relativamente pequeña de la demanda en el mercado mundial de combustible búnker. EIA espera que gran parte del aumento en la producción de combustible diésel y la producción de otros productos refinados resultando de mayores refinerías se exportará. A medida que las refinerías de EE. UU. Exportan diésel para suministrar un aumento Parte de la demanda mundial de combustible búnker bajo en azufre, EIA espera exportaciones brutas de diésel y residuos el combustible aumentará de 1.2 millones de b / d en 2018 a casi 2.6 millones de b / d en 2020. En AEO2019, EIA proyecta neto las exportaciones de diésel disminuirán de 2021 a 2025 a medida que la industria naviera mundial exija menos diésel debido a una mayor adopción del depurador.

El aumento en las exportaciones netas de combustible diésel es una razón clave por la cual EIA pronostica que Estados Unidos será un exportador neto constante de petróleo crudo combinado y productos derivados del petróleo para fines de 2020. EIA pronostica en el STEO de marzo de 2019 que para todo 2020, las exportaciones netas de petróleo crudo y petróleo de EE. UU. los productos tendrán un promedio de 0.1 millones de b / d y un promedio de 0.9 millones de b / d para el cuarto trimestre de 2020. A pesar de este aumento esperado en las exportaciones netas totales, EIA espera que las importaciones de aceites sin terminar (OVNI) aumentar debido a IMO 2020. EIA define OVNI como todos los aceites que requieren un procesamiento adicional, excepto mezcla mecánica, e incluyen naftas y aceites más ligeros, queroseno, gasóleos ligeros, gasóleos pesados, gasóleos al vacío y residuos. Como resultado de los límites de azufre de la OMI, algunos de los ovnis que son más bajos en es probable que el azufre se use para mezclar un nuevo combustible búnker de bajo contenido de azufre o se lo dirigirá a otras unidades de refinería para procesamiento adicional como parte de los rendimientos cambiantes de la refinería. El ovni alto en azufre producido por refinerías simples, que carecen de unidades avanzadas para procesar el OVNI con mayor contenido de azufre en acabado productos: a menudo se venden para su uso en mezclas de combustible de búnker con alto contenido de azufre o en refinerías más avanzadas para procesamiento adicional Como resultado, la demanda de ovnis con alto

contenido de azufre como combustible búnker disminuye como resultado de los límites de azufre de la OMI, los precios probablemente disminuirán y la demanda de refinerías avanzadas, como aquellas en la costa del Golfo de EE. UU., se espera que aumente. La demanda de ovnis por parte de la avanzada costa del Golfo de EE. UU Las refinerías y los márgenes más altos de la refinería son responsables del aumento de las importaciones de ovnis a fines de 2019 y 2020. EIA espera que los efectos de la OMI 2020 en el mercado del petróleo crudo sean menos significativos que en el mercado de productos. Debido al descuento que se espera que reciba azufre en los mercados mundiales de petróleo a partir de fines de 2019 y en 2020, EIA supone que la diferencia de precio entre el crudo ligero y dulce y el crudo pesado y ácido se ampliará Un posible proxy para una propagación de dulce ligero / agrio pesado es la diferencia entre el aterrizaje costo del petróleo crudo que tiene una gravedad de 25 API o menos y el precio spot del WTI. Este diferencial promedió alrededor de $ 12 / b en 2018. EIA supone que este diferencial se ha reducido a aproximadamente $ 8 / b en el primer trimestre de 2019, y EIA supone que se ampliará en aproximadamente $ 5 / b a $ 13 / b en 2020. Se puede esperar que este diferencial de ampliación disminuya costos de petróleo crudo para refinerías estadounidenses, otros factores del mercado son iguales, porque gran parte del petróleo crudo estadounidense la importación de refinerías es pesada. EIA espera que el costo del petróleo crudo importado sea en promedio $ 5.44 / b menos que el oeste Los precios spot de Texas Intermediate (WTI) en 2020, en comparación con $ 3.50 / b menos que WTI en 2018. De manera similar, se pronostica que el costo promedio de adquisición de las refinerías de los Estados Unidos para todo el petróleo crudo será de $ 2.64 / b menos que el WTI precios spot en 2020, en comparación con 63 centavos / b menos que el WTI en 2018. Sin embargo, el mercado actual desarrollos, incluidas las sanciones de Estados Unidos contra Venezuela e Irán, junto con los recortes de producción de Organización de los Países Exportadores de Petróleo (OPEP): han reducido la cantidad de ácidos pesados petróleo crudo disponible para el mercado, reduciendo los descuentos en los precios de los ácidos pesados a los dulces. En la medida que esos factores continúan afectando la disponibilidad de crudo pesado agrio más allá de lo que EIA actualmente Según las previsiones, el precio del crudo pesado y agrio también podría verse afectado en 2020. Aunque EIA espera que el efecto sobre los diferenciales de calidad del petróleo crudo pueda ser relativamente significativo, EIA sí No se espera un impacto significativo en los niveles de precios del crudo. En marzo de 2020, STEO EIA pronostica Brent Los precios del petróleo crudo (el punto de referencia mundial para el crudo ligero y dulce) en promedio $ 63 / b en 2019 a $ 62 / b en 2020. EIA estima que aproximadamente la mitad del precio de $ 5 / b se extendió entre el crudo pesado y el crudo dulce Los aceites que, según las previsiones, se producirán en 2020, provienen de los precios más altos de los crudos livianos y dulces, y la mitad proviene de precios más bajos de petróleo pesado. EIA asume que las regulaciones de la OMI imponen aproximadamente $ 2.50 / b de presión al alza sobre los precios del crudo Brent como resultado de una mayor demanda de crudos ligeros y dulces. Sin embargo, EIA espera condiciones más amplias del mercado mundial de petróleo crudo para tener efectos más significativos en los precios de Brent que la OMI regulaciones Sección II: incertidumbres de las proyecciones de la OMI Los efectos de la implementación de las regulaciones de la OMI 2020 son muy inciertos. Muchas políticas y técnicas Las complicaciones, así como las posibles respuestas de los participantes del mercado, crean numerosos factores interrelacionados eso tendrá una influencia significativa en el resultado final. Además, estos factores son altamente interdependientes entre sí, lo que hace que la causa y el efecto sean difíciles de separar. La OMI diseñó la regulación de azufre 2020 como una política abierta sin designar un cumplimiento método, pero dejando que los participantes del mercado decidan por sí mismos la mejor manera de cumplir. Sin embargo, Esta apertura, las complejidades de la implementación y el número de participantes limitaron la ventaja de firstmover hacia el cumplimiento. En los años previos a 2020, con poco o ningún primer movimiento ventaja, los interesados han sido lentos para proporcionar intenciones claras de sus métodos de cumplimiento.

Las previsiones y proyecciones de la EIA relacionadas con la OMI 2020 son el resultado de información detallada, modelos y datos. en los sectores de refinación y envío de EE. UU. y de suposiciones más generales sobre cómo estos sectores reaccionaría globalmente. Porque la industria naviera y los combustibles utilizados en esa industria son globales mercados integrados, se requeriría un modelo de oferta y demanda globalmente integrado para modelar exhaustivamente los efectos de la regla OMI 2020. Aunque EIA no tiene actualmente tal modelo, sí emplea un modelo integrado de oferta y demanda para el mercado petrolero de EE. UU., que se usó para producir muchos de los resultados descritos en la primera sección de este informe. La respuesta global de estas industrias es tan importante como la respuesta en los Estados Unidos; sin embargo, sin el mismo nivel de modelado a nivel mundial, el grado de incertidumbre en la evaluación de EIA aumenta significativamente. Además, la falta actual de producción, consumo, eficiencia y datos logísticos para la marina no estadounidense los combustibles y la industria naviera hacen que este esfuerzo sea más difícil. EIA continuará reajustando su pronóstico y proyecciones relacionadas con la OMI 2020 a medida que se brinde más información sobre Estas incertidumbres se vuelven claras, a medida que se dispone de más datos y se desarrollan modelos más nuevos. Incertidumbres tanto para refinadores como para cargadores Nuevas especificaciones de combustible: la OMI estableció el límite de azufre para combustibles marinos en 0.5% o menos después de enero 2020, pero las muchas otras especificaciones necesarias para establecer una especificación de combustible uniforme se dejaron a Organización Internacional de Normalización y otros participantes de la industria. A partir de marzo de 2019, una final la especificación para el nuevo combustible marino de bajo contenido de azufre (bunker) no está completa, sin embargo, ISO tiene emitió una declaración de que el estándar 2017 existente puede usarse con el requisito de azufre más bajo. Esta falta de certeza significa que las refinerías no saben cómo optimizar sus resultados y cuánto el combustible conforme costaría producir. Sin una guía clara sobre cuánto combustible nuevo cumple costaría y sus especificaciones, los armadores no pueden hacer operaciones, ingeniería y logística decisiones porque algunos combustibles compatibles pueden no ser compatibles con los motores de sus barcos. Una vez nuevo las especificaciones de combustible marino que cumplen con los requisitos son finales, los refinadores y los expedidores podrán determinar mejor el costo para producirlo, su precio y cómo hacer que esté ampliamente disponible. Diferenciales LSFO / HSFO: el descuento de precio del fuelóleo con alto contenido de azufre (HSFO) a cualquiera de los fuelóleos con bajo contenido de azufre (LSFO) o aceite de destilado marino (MDO) determinarán las decisiones que tomen las refinerías y los cargadores. Refinadores solo invertirá para producir más combustibles con bajo contenido de azufre si la diferencia de precio entre bajo y alto contenido de azufre los combustibles cubren los costos asociados. Sin embargo, si el fuelóleo con alto contenido de azufre se vende con un descuento significativo respecto al fuelóleo con bajo contenido de azufre o MDO, los transportistas estarían más inclinados a instalar depuradores para ahorrar en costos de combustible. Como Se acerca enero de 2020, el diferencial de precios de LSFO, MDO y HSFO será más seguro, proporcionando señales más claras a los participantes del mercado sobre cómo reaccionar, invertir y planificar. Futura incertidumbre política: la OMI ha manifestado su intención de implementar controles adicionales y regulaciones sobre otros tipos de contaminación de barcos en el futuro. Estas futuras regulaciones pueden resultar en remitentes que cambian a combustibles alternativos no derivados del petróleo como el GNL. Debido a esta incertidumbre, los refinadores y los remitentes pueden dudar en invertir en cumplir con la OMI 2020 si las regulaciones adicionales de la OMI en el futuro podrían causar que esas inversiones pierdan valor o ya no sean necesarias. Disponibilidad de combustible: la logística y la disponibilidad de combustibles marinos como parte de la decisión de la OMI 2020 también incierto. Los buques que visitan puertos en todo el mundo requieren certeza de que podrán adquirir el combustible. Necesitan donde sea que viajen. La práctica más común es que los cargadores firmen el suministro de combustible del búnker contratos con proveedores que tienen operaciones o acuerdos de suministro en muchos puertos. Sin embargo, lo és no se sabe cuánto combustible compatible con IMO versus combustible no compatible será necesario o estará disponible en cada puerto después de 2020. Aunque grandes puertos de bunkering, como Singapur, Fujairah en los Emiratos Árabes Unidos, y Rotterdam en los Países Bajos, es probable que tengan tanto combustibles conformes con la OMI como combustibles no conformes, Los puertos más pequeños y los buques que los visitan pueden tener dificultades. Además, la necesidad potencial de mezclar combustible compatible con la OMI de diferentes productores puede presentar problemas importantes. Un mercado de combustible múltiple para combustible bunker crea desafíos y problemas logísticos que resultan en una mayor proyección incertidumbre. La OMI también ha establecido un sistema de exenciones, si un buque no equipado con un depurador visita un puerto donde no hay combustible compatible con IMO disponible, ese barco puede solicitar una exención de disponibilidad de combustible. La facilidad y hasta qué punto se obtendrán estas exenciones de disponibilidad de combustible es incierto, y estas exenciones aumentar los riesgos para las inversiones de refinería relacionadas con el cumplimiento de la OMI si están ampliamente disponibles.

Incertidumbres principalmente para los expedidores

Captación de depuradores: un pequeño número de buques marinos existentes ya ha instalado depuradores y EIA no espera que ese número aumente significativamente antes de 2020 debido a limitaciones de tiempo y Capacidad de instalación limitada. Incluso si los depuradores se adoptan ampliamente, lo que permitiría a los operadores continuar usando combustibles con mayor contenido de azufre, el precio y la disponibilidad de combustibles con mayor contenido de azufre después de 2020 sigue siendo incierto. Además, algunas autoridades marítimas y portuarias tienen regulaciones vigentes o pueden implementar regulaciones eso limitaría la operación de los depuradores en sus aguas, dependiendo de la configuración. Lazo abierto Los sistemas de depuración utilizan agua de mar para eliminar el azufre de los gases de escape, pero descargan el resultante lavar el agua de vuelta al océano. Un sistema de lavado de circuito cerrado retiene el agua de lavado a bordo para posterior procesamiento y eliminación. Un sistema de depuración de circuito híbrido permite que el agua de lavado se descargue cuando en mar abierto, pero el sistema lo retiene a bordo cuando se encuentra en aguas controladas. En términos de costo, los sistemas de depuración de circuito abierto son los menos costosos, seguidos por los de depuración híbridos y luego de circuito cerrado sistemas. Varios puertos importantes, incluidos Singapur y grandes puertos comerciales en China, han prohibido el circuito abierto sistemas de lavado. Esta prohibición obliga a los buques equipados con los sistemas de bucle abierto menos costosos a cambiar a un combustible marino con bajo contenido de azufre cuando se opera en ciertas aguas, lo que aumenta la incertidumbre en la absorción del depurador.

Cambiar a combustibles alternativos: otra opción para que los operadores de buques cumplan con la regla IMO 2020 es cambiar a combustibles no derivados del petróleo. El bunkering marino con GNL a menudo se considera una potencial alternativa. En los últimos años, muchos barcos de nueva construcción se construyeron o se les ofreció ser equipado con motores listos para GNL: motores que podrían configurarse para ejecutar GNL en una fecha posterior. Sin embargo, muy pocos buques consumen GNL como combustible primario, y la infraestructura para soportar GNL como Actualmente, el combustible de envío está limitado tanto en escala como en disponibilidad. Aunque numerosas alternativas de combustible marino a base de petróleo y no a base de petróleo cumplirían con las regulaciones de azufre de la OMI 2020, ninguna se usa a gran escala y tiene una infraestructura limitada. Cumplimiento / aplicación: el contenido de azufre de los combustibles de transporte ha disminuido para muchos años debido a regulaciones cada vez más estrictas implementadas por países individuales o grupos de países. Sin embargo, las próximas reglas de la OMI 2020 se aplican en las jurisdicciones de múltiples países a los combustibles. utilizado en el océano abierto, y dejan la aplicación a los estados del pabellón, o la nación en la que El buque está registrado. La capacidad y la voluntad de hacer cumplir la decisión de la OMI 2020 entre los estados del pabellón son incierto. Sin embargo, muchas grandes autoridades portuarias comerciales y marítimas han declarado que tienen la intención de hacer cumplir la OMI cumplimiento de las embarcaciones que ingresan a sus aguas, de manera similar a la que hacen cumplir a nivel local y nacional regulaciones sobre la calidad del combustible, pero las penalizaciones o costos por incumplimiento varían ampliamente. Si los costos de el cumplimiento excede la penalidad por incumplimiento o si los riesgos de ejecución son bajos, entonces el uso de los combustibles marinos con alto contenido de azufre puede continuar en cantidades mayores de lo esperado después de 2020. Por el contrario, si las sanciones por incumplimiento y el riesgo de aplicación son altas, entonces el uso continuo de combustibles marinos con alto contenido de azufre puede ser mucho más bajo de lo esperado después de 2020. Por estas razones, los cambios en la tasa de cumplimiento y aplicación tienen una influencia significativa en los resultados del mercado debido a la OMI Reglas 2020. Para aumentar la certeza de cumplimiento, la OMI aprobó una prohibición de transportar bunkers de alto contenido de azufre no conformes combustible en cualquier barco que no tuviera un sistema de depuración instalado a menos que el combustible no conforme fuera esa carga del barco. Esta prohibición entrará en vigencia en marzo de 2020. Esta prohibición de transporte da a puerto y marítimo autoridades otro método para hacer cumplir las nuevas regulaciones de azufre. Vapor lento: si los costos de los combustibles marinos aumentan, los armadores pueden intentar reducir el consumo Reducción de la velocidad de operación de los vasos, una técnica llamada vapor lento. Este cambio, a su vez, reducir la cantidad total de combustibles marinos consumidos a nivel mundial, lo que alteraría la cantidad de combustibles marinos las refinerías de combustibles necesitan producir y pueden contrarrestar los precios más altos del combustible. Sin embargo, muchas de las eficiencias los aumentos posibles del vapor lento probablemente ya se han capturado en los últimos años, y cuánto podría lograrse eficiencia adicional no está claro. Incertidumbres principalmente para refinerías Inversiones de la unidad aguas abajo: eliminar el azufre de los aceites residuales o actualizarlos a más Los productos valiosos más livianos, como el diésel y la gasolina, pueden ser un proceso costoso e intensivo en capital. La posibilidad de instalaciones de depuración generalizadas, que permitirían el uso continuo de azufre más alto aceites residuales, podrían hacer que las refinerías duden sobre hacer grandes inversiones para construir unidades de refinación capaces de mejorar los aceites residuales. Recientemente, se han anunciado varios planes para reiniciar porciones de refinerías inactivas en Europa y el Caribe antes o poco después de 2020. Estas unidades de refinería reiniciadas procesarían azufre más alto aceites residuales y actualícelos a combustibles más livianos como la gasolina y el destilado. Este proceso reiniciado la capacidad proporcionaría un mercado para aceites residuales con mayor contenido de azufre que ya no se usan en combustibles marinos mezclar y suministrar más combustibles destilados para su posible uso en mezclas de combustibles marinos con bajo contenido de azufre. Sin embargo, los márgenes que pueden obtener estos proyectos de refinería son inciertos y dependen de la absorción del depurador y otros factores que afectarían el precio y la disponibilidad de materia prima de petróleo residual con alto contenido de azufre. Capacidad de refinería planificada (nueva / ampliada): las configuraciones exactas, las materias primas de petróleo crudo y Perfiles de salida de productos de unidades de destilación de crudo atmosférico nuevas o expandidas (ACDU), principalmente en Asia y Medio Oriente, son desconocidos y contribuyen a la incertidumbre de la proyección. ACDU nueva o en expansión se supone que los proyectos de capacidad en construcción o planeados para la construcción han tenido en cuenta Resultados de la OMI 2020 en sus decisiones de diseño. Como resultado, tanto las condiciones del mercado cuando estos nuevos las refinerías entran en línea y su influencia en el mercado es incierta. Además, cualquier cambio en el Las configuraciones de las refinerías existentes también se suman a la incertidumbre.